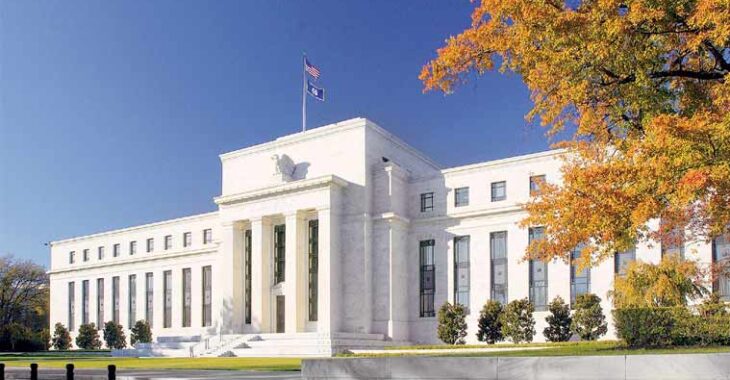

Il presidente della Federal Reserve statunitense (Fed) Jerome Powell ha recentemente annunciato che la banca centrale americana potrebbe dare avvio al «tapering» dei suoi titoli di stato, cioè la riduzione – nel caso di specie in maniera graduale – del loro acquisto diretto.

«Si tratta di una delle due gambe delle politiche monetarie di questi ultimi anni – ha affermato il professor Mario Baldassarri nel corso del suo ultimo intervento a Radio Radicale -, la prima è stata quella di portare a zero i tassi di interesse, anzi, in alcuni casi addirittura sotto zero, la seconda invece è stata quella di monetizzare i titoli del debito pubblico, cioè l’acquisto diretto da parte dello stesso Stato di quote importanti dei titoli che ha emesso, evitando così di sul mercato. In sostanza, la banca centrale li emette e poi li compra, però nel frattempo stampa anche moneta».

In pratica è quello che tutte le banche centrali hanno fatto negli ultimi anni già prima della grande crisi e della pandemia.

IL «TAPEERING» DELLA FED INIZIERÀ A DICEMBRE?

Ora l’interrogativo verte sulla concreta o meno messa in pratica dell’annuncio di Powell, cioè se davvero la Fed inizierà il tapering il prossimo dicembre. Sull’argomento l’ex viceministro dell’Economia e attuale presidente del Centro studi economia reale ha inteso chiarire due aspetti.

«Nelle attuali condizioni di estrema incertezza, rese ancora più fosche dagli effetti degli sviluppi della situazione in Afghanistan, che sta mutando radicalmente il quadro geopolitico e geoeconomico mondiale, le politiche monetarie continueranno a essere “accomodanti”, con bassi tassi d’interesse e acquisti di titoli di Stato almeno ancora per un paio d’anni. Però, il secondo aspetto da considerare è che c’è consapevolezza del fatto che, in queste condizioni, l’estrema facilità nell’emissione di moneta e di notevole e diffusa liquidità che hanno caratterizzato gli ultimi anni, sono opzioni eccezionali che, prima o poi, dovranno lasciare spazio a una condizione di normalità».

Quindi, i tassi d’interesse dovranno salire da zero e i titoli di Stato venire collocati sui mercati finanziari e non più acquistati direttamente dalle banche centrali.

IL PROBLEMA È IL TEMPO

«Il problema – ha aggiunto Baldassarri – è però quello del timing, perché finché durerà l’incertezza, la ripresa economica verrà spinta dal “rimbalzo” seguito alla caduta del 2020 provocata dal coronavirus, tuttavia, le prospettive di medio-lungo termine paiono assolutamente incerte. Questo da un lato spinge le banche centrali a mantenere attraverso le loro politiche monetarie a mantenere le condizioni ottimali per una espansione della liquidità, ma dall’altro a prepararsi a un ritorno a condizioni di normalità. A mio avviso disponiamo ancora di una finestra temporale di almeno due anni entro i quali si dovrebbero mantenere le condizioni attuali, anche se le banche centrali acquisteranno titoli di Stato in quantità via via minori. Per questa ragione, chi si trova ad avere un debito pubblico molto elevato e a rischio dovrà assolutamente approfittare dell’opportunità offerta da quella finestra temporale favorevole, altrimenti, quando essa si chiuderà, farsi trovare afflitti da elementi di insostenibilità di quel debito elevato, come la bassa crescita, potrà essere disastroso».

NELLE MANI DEI MERCATI FINANZIARI

In prospettiva, infatti, quando le banche centrali non acquisteranno più messe di titoli di Stato e questi ultimi non verranno neppure sottoscritti una volta collocati sui mercati, la situazione economica diverrebbe ancora più a rischio.

«Anche per la Banca centrale europea, quindi anche per Europa e Italia, si pone il problema. Quando la politica monetaria cambierà di segno il Paese si troverà con un debito pubblico pari a circa 3.000 miliardi di euro, quindi un rapporto prossimo al 160% rispetto al prodotto interno lordo».

L’Italia dovrà dunque garantirsi un tasso di crescita elevato al fine di assorbire in parte il proprio debito e, parallelamente, elaborare un piano di rientro dallo stesso. In questo senso il Paese dovrà recuperare numerosi punti di Pil rispetto alla fase pre-pandemica, senza fermarsi ai livelli asfittici del 2019, quando a differenza degli altri Paesi europei, il Pil in termini pro capite era però ancora inferiore a quello dell’anno 2000.

SOSTENIBILITÀ DEL SISTEMA

«La sostenibilità del sistema – ha concluso il presidente del Cser – si gioca proprio sul tavolo della crescita economica, che non potrà tornare a cifre da prefisso telefonico, bensì attestarsi almeno al 3% per i prossimi anni fino al 2030».

Egli è quindi ritornato sulle ricette per la crescita: oltre alle politiche monetarie favorevoli, il razionale e proficuo impiego dei fondi europei e l’attuazione delle riforme strutturali, prima fra tutte quella fiscale.